今回はお金についてのお話です。

トレインでお世話になっている税理士さんに色々と質問して記事を作成しました♪

当院のマッサージ治療や鍼灸治療は医療費控除の対象になりますよ!のお話です。

面白い話ではありませんが、自身で支払った年間の医療費が10万円を大きく越える方は是非読んで下さい(^^)

特に不妊治療をされている方は、要チェックです。

医療費控除で財布にお金を戻しましょう!!

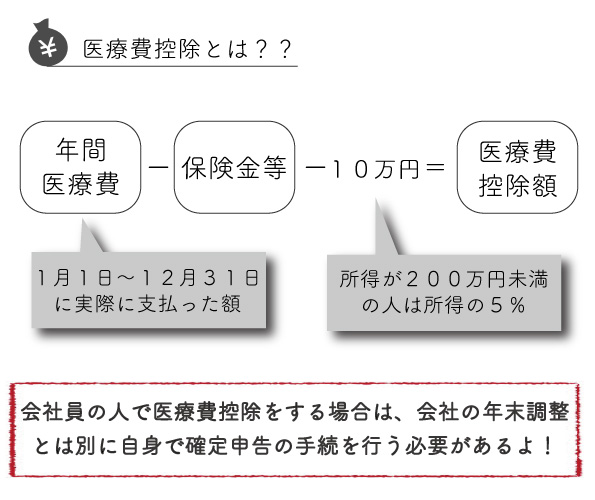

医療費控除とは?

意外とご存じない方も多いようで、鍼灸治療やマッサージ治療は医療費控除の対象となるんです。

医療費控除とは、自分や配偶者、同一世帯の親族のために医療費を支払った場合に、その支払った医療費が一定額を超えるときには、所得控除を受けることができる制度です。

つまり、1月1日〜12月31日までの1年間で、一緒に住んでいるご家族が病院や歯科医院、鍼灸院で支払った医療費が10万円*を超えた場合、所得税の控除が受けられます。

※総所得金額により10万円以下でも対象となる場合があります。(所得が200万円未満の人は、所得金額の5%を超えた額について受けられます。)

上図の「保険金」とは、医療保険や生命保険などから受け取れた給付金や保険金のことを指します。

1 医師又は歯科医師による診療又は治療の対価(ただし、健康診断の費用や医師等に対する謝礼金などは原則として含まれません。)

2 治療又は療養に必要な医薬品の購入の対価(風邪をひいた場合の風邪薬などの購入代金は医療費となりますが、ビタミン剤などの病気の予防や健康増進のために用いられる医薬品の購入代金は医療費となりません。)

3 病院、診療所、介護老人保健施設、介護療養型医療施設、指定介護老人福祉施設、指定地域密着型介護老人福祉施設又は助産所へ収容されるための人的役務の提供の対価

4 あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の対価(ただし、疲れを癒したり、体調を整えるといった治療に直接関係のないものは含まれません。)

5 保健師、看護師、准看護師又は特に依頼した人による療養上の世話の対価(この中には、家政婦さんに病人の付添いを頼んだ場合の療養上の世話に対する対価も含まれますが、所定の料金以外の心付けなどは除かれます。また、家族や親類縁者に付添いを頼んで付添料の名目でお金を支払っても、医療費控除の対象となる医療費になりません。)

6 助産師による分べんの介助の対価

7 介護福祉士等による一定の喀痰吸引及び経管栄養の対価

8 介護保険制度の下で提供された一定の施設・居宅サービスの自己負担額

9 次のような費用で、医師等による診療、治療、施術又は分べんの介助を受けるために直接必要なもの

(1) 医師等による診療等を受けるための通院費、医師等の送迎費、入院の際の部屋代や食事代の費用、コルセットなどの医療用器具等の購入代やその賃借料で通常必要なもの(ただし、自家用車で通院する場合のガソリン代や駐車場の料金等は含まれません。)

(2) 医師等による診療や治療を受けるために直接必要な、義手、義足、松葉杖、補聴器、義歯などの購入費用

(3) 傷病によりおおむね6か月以上寝たきりで医師の治療を受けている場合に、おむつを使う必要があると認められるときのおむつ代(この場合には、医師が発行した「おむつ使用証明書」が必要です。)(注)

1 医療費の中には、身体障害者福祉法、知的障害者福祉法などの規定により都道府県や市町村に納付する費用のうち、医師等の診療等の費用に相当するものや前記(1)・(2)の費用に相当するものも含まれます。

2 おむつ代についての医療費控除を受けることが2年目以降である場合において、介護保険法の要介護認定を受けている一定の人は、市町村長等が交付する「おむつ使用の確認書」等を「おむつ使用証明書」に代えることができます。

10 骨髄移植推進財団に支払う骨髄移植のあっせんに係る患者負担金

11 日本臓器移植ネット

ワークに支払う臓器移植のあっせんに係る患者負担金

12 高齢者の医療の確保に関する法律に規定する特定保健指導(一定の積極的支援によるものに限ります。)のうち一定の基準に該当する者が支払う自己負担金。

“国税庁ホームページより引用”

治療にかかった領収書は保管義務(提出はしなくても大丈夫です)がありますので、必要な方はスタッフに申し付け下さいね(^^)

また領収書の裏面に治療内容を記載しておくことを勧められています。回数券の領収書は、1年(1月1日~12月31日)の間に受けた施術分のみを計上してください。残りは翌年の医療費として計上してください。

どれくらい還付されるの???

では手元にはどれくらいのお金が戻ってくるのか、実際に計算してみましょう!私は数学は苦手ですが、頑張ります💦

まず還付金は

「医療費控除額×所得税率」

の計算式で最終的に求めることができます。

そのためには次の3つのステップがあります。

- 医療費控除額を計算する

- 課税所得をもとに所得税率を確認する

- 医療費控除額と所得税率を掛け合わせる

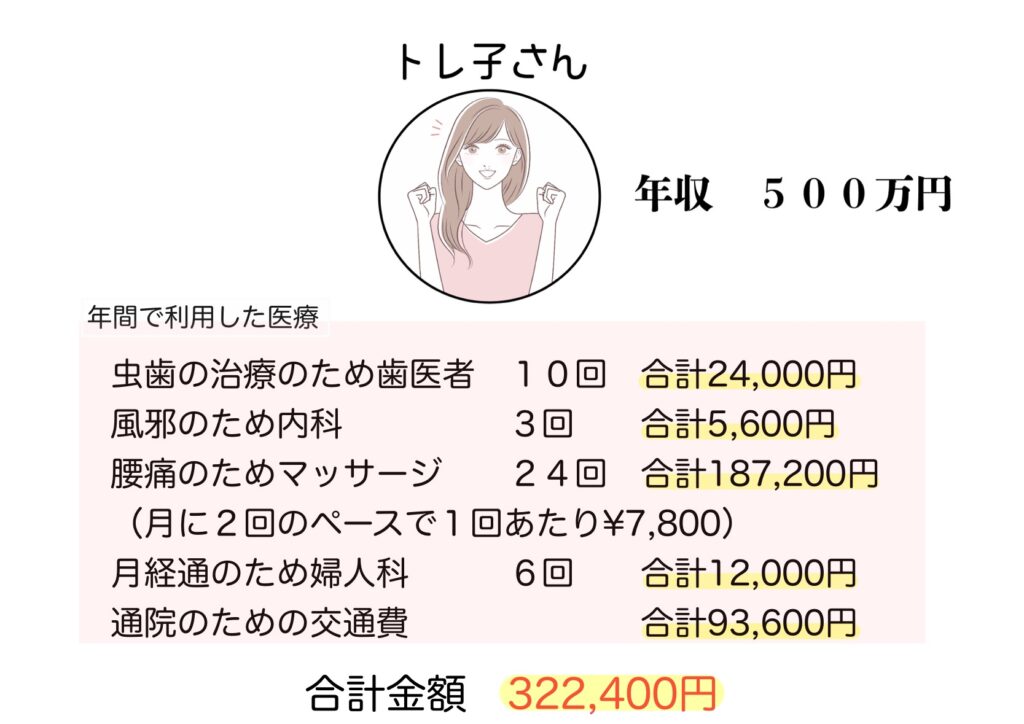

例として、トレ子さんの場合を当てはめてみましょう。

ステップ1 医療費控除額を計算する

医療費控除額の計算方法は一番最初に紹介した図ですね。

[トレ子さんの場合]

¥322,400(年間に支払った医療費の合計額)ー10万円=222,400円

(保険料は無しで計算)

トレ子さんの医療費控除額は222,400円になります。

ステップ2:課税所得額をもとに所得税率を確認する

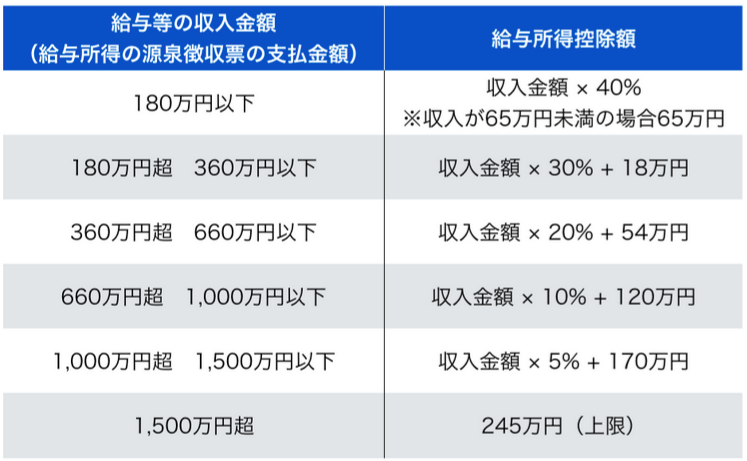

次は所得税率を確認してみましょう。所得税率は、課税所得額に応じて決めらます。

課税所得額とは、年間の総所得金額から各種所得控除を引いた金額のこと。

給与所得者(会社員など)の場合、総所得は年間収入から給与所得控除額(会社員の経費のようなもの)を差し引いて求めます。(給与所得控除額は収入額に応じて異なるよ。計算方法は以下の図)

参照:https://keiei.freee.co.jp/articles/c0300088

参照:https://keiei.freee.co.jp/articles/c0300088

また所得控除は、社会保険料控除(年金・健康保険・雇用保険などの保険料)、配偶者控除、生命保険料控除など、全部で14種類あります。

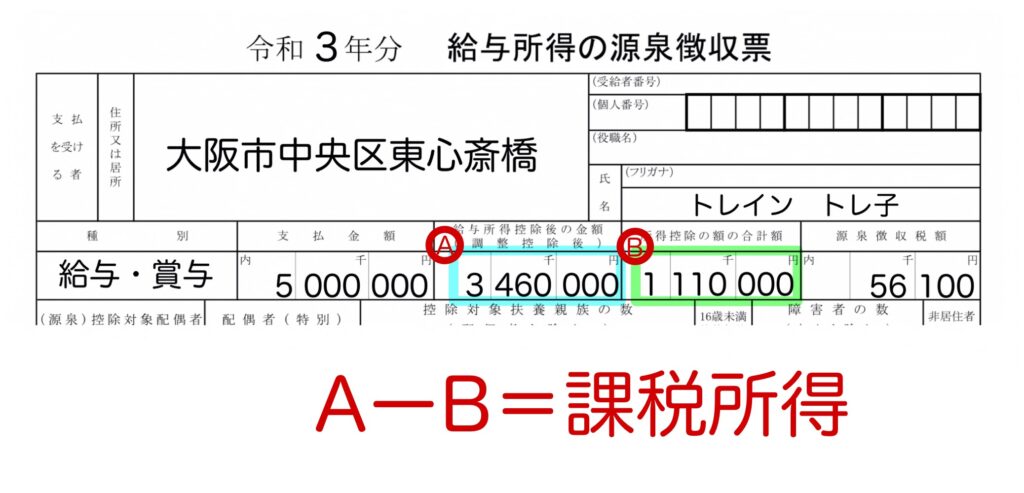

会社員の場合は、毎年、「源泉徴収票」が会社からもらえるので、源泉徴収票内の「給与所得控除後の金額」が総所得に、「所得控除の額の合計額」が文字通り各種所得控除額に当たります。

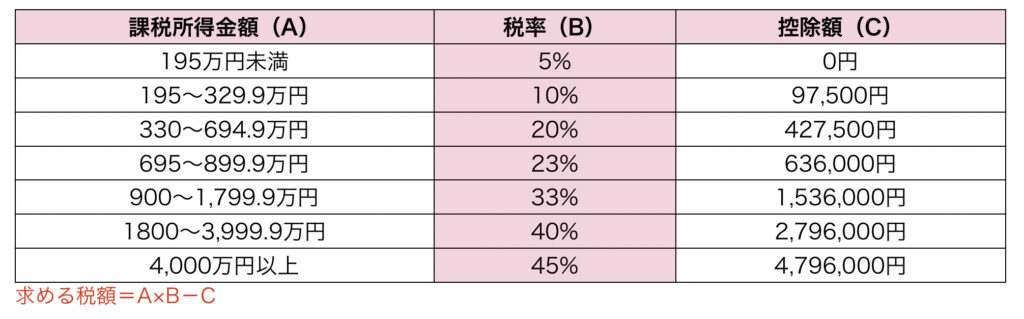

この課税所得金額が分かったら、以下の表で対応する所得税率をチェックしましょう。

[トレ子さんの場合]

年収500万円で給与所得控除(500万円×20%+54万円=154万円)や所得控除を引いた結果、課税所得金額が235万円となりました。上の表を参照にすると税率は10%となります。

つまり、トレ子さんの所得税率は10%なので、本来ならば235万円×10%-97,500円=137,500円が所得税額となります。この所得税は毎月給料から天引きされているのですが、大体が多めに天引きしているので年末調整で還付されるんですね。(まぁまぁ嬉しいやつ)

また、会社員の方は毎年、源泉徴収票を会社から貰うと思います。それを見れば課税所得金額は一発で確認できます。

[トレ子さんの源泉徴収票]

ステップ3:医療費控除額と所得税率を掛け合わせる

では、医療費控除額と所得税率がそろったら、この2つの数字を掛け合わせます。それによって出てきた金額が、医療費控除の申請をしたときに、手元に戻ってくる還付金の目安となります。

【手元に戻ってくる還付金の計算式】

医療費控除で手元に戻ってくる金額=医療費控除額×所得税率

[トレ子さんの場合]

222,400円(医療費控除額)×10%(所得税率)=22,400円

なんと2万2千4百円も戻ってくるんですね!(๑╹ω╹๑ )

計算が難しい場合は、年収500万円前後の人は医療費控除額に10%を掛けたのがざっくりな還付金額と思ってもらえればいいですね。

不妊治療の鍼灸も対象です。

そしてそして!

不妊治療の際に、妊娠しにくい体質を改善するためにマッサージや鍼治療などを受けて支払った施術費も医療費控除の対象となります。

当院で不妊治療として通院頂いてる患者様でも、助成金が降りない不妊治療では医療費が高額になるため、確定申告をして還付していると聞きました。

通院のための交通費など意外なものも控除対象になったりして、賢く費用を合計すれば、税金が還付されるので是非チェックして頂ければと思います!

以上、ちょっとお金が返ってくるかも!のお話でした。

税金って賢くない人にはバレないようにワザと難しくしてるんですねっ(ㆀ˘・з・˘)

コメントを残す